Por falta de declarar e recolher o ICMS Antecipação Tributária, contribuinte paulista optante pelo Simples Nacional sofre fiscalização e atuação

A figura da antecipação tributária do ICMS do artigo 426-A do Regulamento do ICMS atinge todos os contribuintes estabelecidos no Estado de São Paulo, que comercializam mercadorias relacionadas nos artigos 313-A a 313-Z20 do RICMS/00, portanto, inclui as empresas optantes pelo Simples Nacional.

O que diz o Art. 426-A do RICMS/00?

Artigo 426-A - Na entrada no território deste Estado de mercadoria indicada no § 1°, procedente de outra unidade da Federação, o contribuinte paulista que conste como destinatário no documento fiscal relativo à operação deverá efetuar antecipadamente o recolhimento (Lei 6.374/89, art. 2°, § 3°-A): (Redação dada ao artigo pelo Decreto 52.742, de 22-02-2008; DOE 23-02-2008; Efeitos a partir de 01-02-2008)

I - do imposto devido pela própria operação de saída da mercadoria;

II - em sendo o caso, do imposto devido pelas operações subseqüentes, na condição de sujeito passivo por substituição.

§ 1° - O disposto neste artigo aplica-se às mercadorias sujeitas ao regime jurídico da substituição tributária referidas nos artigos 313-A a 313-Z20, exceto se o remetente da mercadoria tiver efetuado a retenção antecipada do imposto, na condição de sujeito passivo por substituição, conforme previsto na legislação. (Redação dada ao parágrafo pelo Decreto 54.338, de 15-05-2009; DOE 16-05-2009; Efeitos a partir de 01-06-2009)

Como identificar se a empresa tem de recolher o ICMS Antecipação Tributária?

Se a empresa revende mercadoria sujeita ao ICMS substituição tributária, terá de recolher a antecipação tributária do imposto, quando comprar esta mercadoria de fornecedor estabelecido em outra unidade da federação e não vier com o ICMS-ST destacado no documento fiscal.

O Simples Nacional instituído pela Lei Complementar nº 123 de 2006, reúne em uma só guia o recolhimento de vários tributos, mas nem tudo está contemplado no Documento de Arrecadação do Simples Nacional – DAS.

Quando o assunto é ICMS, não está contemplado no Simples Nacional o valor do imposto devido a título de diferencial de alíquotas, substituição tributária e antecipação tributária.

Para evitar equívocos na apuração, é importante ficar atento às operações e suas regras de tributação.

Antecipação Tributária do ICMS – art. 426-A do RICMS/00

A figura tributária da antecipação do ICMS, prevista no Art. 426-A, foi criada no Estado de São Paulo em 2008, com a publicação do Decreto Decreto 52.742 de 2018.

A antecipação tributária foi instituída para defender a indústria paulista após a ampliação dos segmentos sujeitos ao ICMS Substituição Tributária (Art. 313-A a Art. 313-Z-20).

Vencimento da Antecipação Tributária

A antecipação tributária deve ser calculada e recolhida aos cofres do Estado de São Paulo, por meio de Guia de Recolhimento Especial (GARE 063-2) na data em que mercadoria entrar no Estado de São Paulo se o adquirente da mercadoria for contribuinte do RPA; se for optante pelo Simples Nacional este imposto deve ser recolhido até o último dia do 2º subseqüente ao fato gerador.

Em se tratando de contribuinte optante pelo Simples Nacional, além de recolher o ICMS antecipação tributária, conforme regras fixadas no Art. 426-A do RICMS/00 este imposto deve ser informado na DeSTDA, sob pena de autuação.

DeSTDA é uma declaração mensal sobre Substituição Tributária, Diferencial de Alíquotas e Antecipação Tributária dos fatos geradores ocorridos desde 1º de janeiro de 2016. Deve ser preenchida por meio do aplicativo SEDIF-SN (Sistema Eletrônico de Documentos e Informações Fiscais do Simples Nacional) .

Quem está obrigado a DeSTDA

Todas as empresas optantes pelo Simples Nacional com Inscrição Estadual em São Paulo são obrigadas a enviar essa declaração pelo Sedif-SN. A DeSTDA também é exigida quando o contribuinte, optante pelo Simples Nacional, localizado em outro Estado possuir Inscrição Estadual como substituto em São Paulo (IE 800).

A partir de maio de 2018, o governo do Estado de São Paulo dispensou os contribuintes de entregar o período sem movimento. Mas o que significa sem movimento? Significa que não há valor a declarar a título de ICMS-ST, Diferencial de Alíquotas e Antecipação Tributária (Portaria CAT-38/18 que alterou a Portaria CAT 23/16).

Prazo de entrega

O arquivo digital da DeSTDA deverá ser enviado até o dia 28 do mês subsequente ao encerramento do período de apuração, ou quando for o caso, até o primeiro dia útil seguinte.

DeSTDA - Autuação

Se a sua empresa é contribuinte do ICMS e optante pelo Simples Nacional e deixou de informar os valores de ICMS, seja devido a título de Substituição Tributária, Diferencial de Alíquotas ou Antecipação Tributária, poderá sofrer autuação, com base no art. 527 do Regulamento do ICMS.

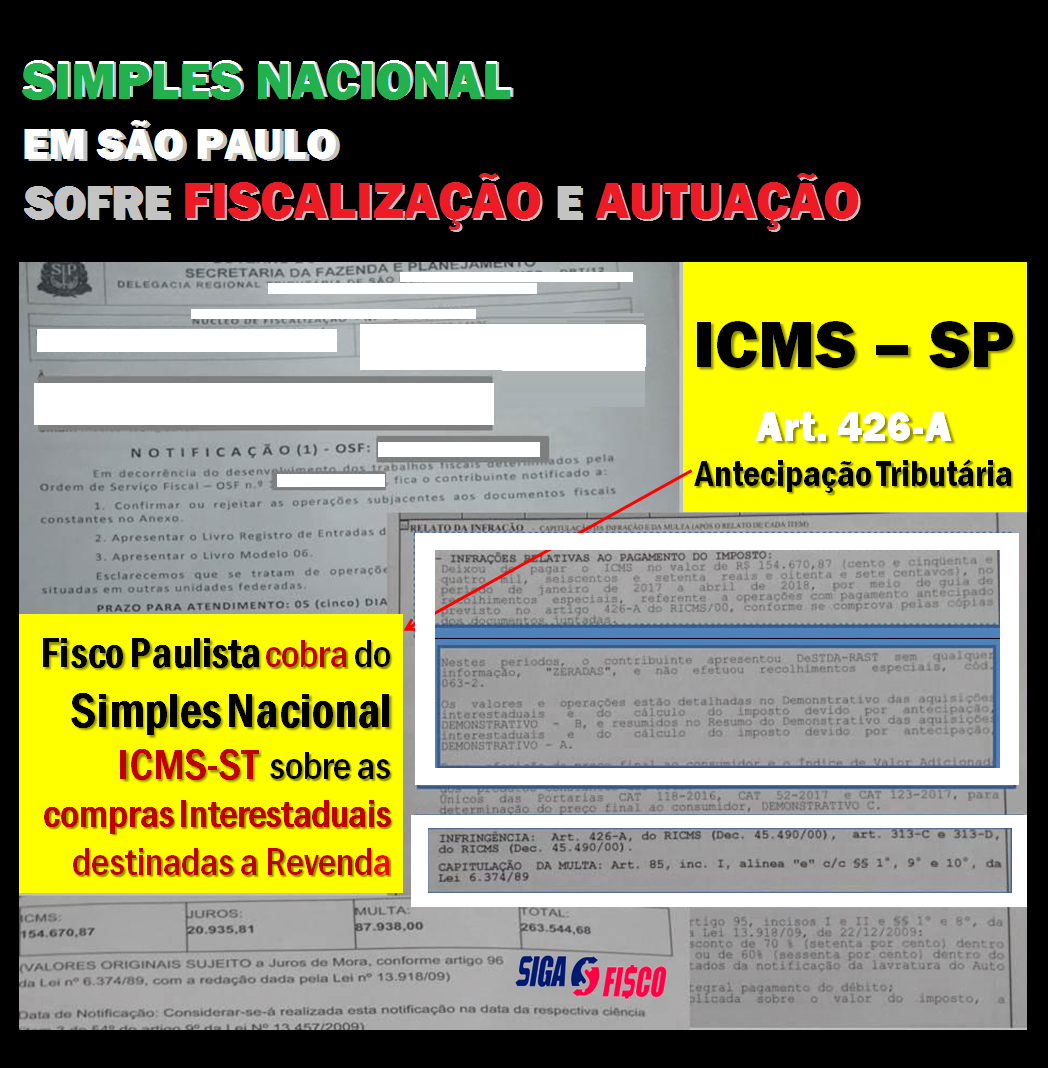

Em São Paulo, uma operação realizada pela equipe de fiscalização identificou que contribuintes optantes pelo Simples Nacional deixaram de recolher e também declarar na DeSTDA a Antecipação Tributária do ICMS fixada no art. 426-A do RICMS/00 e está emitindo Autos de Infração (Art. 85, inciso I, alínea "e", c/c §§ 1º, 9º e 10º da Lei nº 6.374/89), com multa de 50% calculada sobre o valor do imposto.

Como identificar se a sua empresa deve calcular e recolher o ICMS Antecipação?

Se a sua empresa comercializa mercadorias sujeitas ao ICMS Substituição Tributária (substituído tributário nas operações com as mercadorias relacionadas nos artigos 313-A a 313-Z20 do RICMS/00), fique atento às compras de fornecedor estabelecido em outro Estado ou Distrito Federal.

Se não existir acordo entre as unidades da federação, Protocolo ICMS ou Convênio ICMS que determine que o fornecedor é responsável por calcular, informar no documento fiscal e recolher o ICMS Substituição Tributária aos cofres do Estado de São Paulo (São Paulo e do Estado do fornecedor)

Este imposto deve ser pago quando o contribuinte paulista comprar de fornecedor estabelecido em outro Estado e a mercadoria destinada à revenda entrar em São Paulo sem o ICMS Substituição Tributária. O vencimento do ICMS Antecipação Tributária ocorre no último dia do 2º mês subsequente ao fato gerador.

Vinho - mercadoria sujeita ao ICMS-ST – Art. 313-C e 313-D do RICMS/SP

Compra de bebidas quentes dentro do Estado e SP

Na compra de fornecedor paulista o ICMS já virá pago, portanto, o substituído tributário (comerciante), que revende vinho nas operações internas deixa de recolher o imposto nas operações subsequentes (CFOP 5.405 – CSOSN 500).

Documentos Fiscais:

Fornecedor responsável pelo recolhimento do ICMS-ST (substituto tributário): 5.401 / 5.403

Entrada da mercadoria no estabelecimento do comerciante (substituído tributário): CFOP: 1.403

Saída interna realizada por contribuinte (substituído tributário) optante pelo Simples Nacional: 5.405 – CSOSN 500 – Neste caso não será calculada no Simples Nacional a parcela destinada ao ICMS, porque este imposto já foi pago anteriormente pelo regime da Substituição Tributária.

Compra de fornecedor estabelecido em outro Estado

O comerciante paulista deve ficar atento às compras de fornecedores estabelecidos em outras unidades da federação (Estados e Distrito Federal). Se a mercadoria entrar no Estado de São Paulo sem o ICMS-ST o destinatário ainda que optante pelo Simples Nacional, deve calcular e recolher o ICMS antecipação Tributária aos cofres do Estado de São Paulo, conforme determina o art. 426-A do RICMS/00.

Exemplo: Compra de vinho de um fornecedor estabelecido em um Estado que não há acordo com São Paulo. Neste caso, o contribuinte paulista deve calcular e recolher o ICMS aos cofres do Estado de São Paulo, através da Guia de Recolhimentos Especiais (063-2).

Confira exemplo de autuação:

Antecipação tributária do ICMS – Art. 426-A do RICMS/00

Portanto, estaremos diante da figura da antecipação tributária, quando a mercadoria for destinada a revenda pelo destinatário entrar no Estado de São Paulo, sem o correspondente recolhimento do ICMS Substituição Tributária – ICMS-ST. Assim, na entrada no território paulista de mercadorias enquadradas na Substituição Tributária (art. 313-A a Art.313-Z20 do RICMS/00), procedente de outra unidade da Federação, o contribuinte paulista que conste como destinatário no documento fiscal relativo à operação deverá efetuar antecipadamente o recolhimento do imposto.